Modello Redditi PF e SP 2024: aspetti operativi e novità

Con due provvedimenti datati, entrambi, 28 febbraio 2024, l’Agenzia delle Entrate ha approvato il modello Redditi PF/2024 ed il modello Redditi SP/2024, validi per dichiarare i redditi 2023. Le dichiarazioni, come di consueto, hanno molti aspetti in comune ed entrambe risentono delle tante novità normative emanate negli ultimi mesi, tra cui spicca l’entrata in vigore di una consistente parte della Riforma fiscale.

A seguito di ciò, ad esempio, fa il suo debutto la dichiarazione precompilata anche per i titolari di partita IVA, cambiano termini di presentazione della dichiarazione e ci sono nuove regole per i versamenti. Ci sono, poi, altre novità riguardo alle singole categorie reddituali.

Indice

1. Le novità in sintesi

2. Soggetti obbligati al Modello Redditi PF

3. Soggetti esonerati

4. Soggetti obbligati al Modello Redditi SP ed esclusi

5. Modalità di presentazione

6. Termini di presentazione

7. Novità in materia di versamenti

8. Principali novità del Modello Redditi PF

9. Principali novità del Modello Redditi SP

1. Le novità in sintesi

I modelli Redditi PF e SP 2024 per i redditi 2023 contengono alcune novità rispetto allo scorso anno, dovute principalmente alle norme che sono state emanate nel corso del 2023.

Tra le altre cose, a seguito dell’entrata in vigore della Riforma fiscale e, in particolare, del concordato preventivo biennale, cambiano i termini di presentazione della dichiarazione in via telematica. In particolare, per il 2024, il termine viene fissato, per tutti i contribuenti (quindi, sia titolari di partita IVA che no), al 15 ottobre 2024.

Altre novità, sempre derivanti dalla riforma fiscale, riguardano il debutto, in via sperimentale, della dichiarazione dei redditi precompilata per lavoratori autonomi ed imprese ed i versamenti con la possibilità di rateizzare il saldo e l’acconto fino a dicembre.

Non mancano, poi, le novità che interessano i singoli quadri della dichiarazione.

2. Soggetti obbligati al Modello Redditi PF

In linea generale, il Modello REDDITI PF deve essere utilizzato dalle persone fisiche che non presentano il Modello 730. Andando nel dettaglio, sono obbligati alla presentazione della dichiarazione dei redditi i contribuenti che:

- hanno conseguito redditi nell’anno 2023 e non rientrano nei casi di esonero elencati nelle precedenti tabelle;

- sono obbligati alla tenuta delle scritture contabili (come, in genere, i titolari di partita IVA), anche nel caso in cui non abbiano conseguito alcun reddito.

In particolare, sono obbligati alla presentazione del Modello REDDITI PF/2024:

- i lavoratori dipendenti che hanno cambiato datore di lavoro e sono in possesso di più certificazioni di lavoro dipendente o assimilati (Certificazione Unica 2024), nel caso in cui l’imposta corrispondente al reddito complessivo superi di oltre euro 10,33 il totale delle ritenute subite;

- i lavoratori dipendenti che direttamente dall’INPS o da altri Enti hanno percepito indennità e somme a titolo di integrazione salariale o ad altro titolo, se erroneamente non sono state effettuate le ritenute o se non ricorrono le condizioni di esonero indicate nelle tabelle riportate di seguito;

- i lavoratori dipendenti a cui il sostituto d’imposta ha riconosciuto deduzioni dal reddito e/o detrazioni d’imposta non spettanti in tutto o in parte (anche se in possesso di una sola Certificazione Unica 2024);

- i lavoratori dipendenti che hanno percepito retribuzioni e/o redditi da privati non obbligati per legge ad effettuare ritenute d’acconto (per esempio collaboratori familiari, autisti e altri addetti alla casa);

- i contribuenti che hanno conseguito redditi sui quali l’imposta si applica separatamente (ad esclusione di quelli che non devono essere indicati nella dichiarazione – come le indennità di fine rapporto ed equipollenti, gli emolumenti arretrati, le indennità per la cessazione dei rapporti di collaborazione coordinata e continuativa, anche se percepiti in qualità di eredi – quando sono erogati da soggetti che hanno l’obbligo di effettuare le ritenute alla fonte);

- i lavoratori dipendenti e/o percettori di redditi a questi assimilati ai quali non sono state trattenute o non sono state trattenute nella misura dovuta le addizionali comunale e regionale all’IRPEF. In tal caso l’obbligo sussiste solo se l’importo dovuto per ciascuna addizionale supera euro 10,33;

- i contribuenti che hanno conseguito plusvalenze e redditi di capitale da assoggettare ad imposta sostitutiva da indicare nei quadri RT e RM.

- i docenti titolari di cattedre nelle scuole di ogni ordine e grado, che hanno percepito compensi derivanti dall’attività di lezioni private e ripetizioni e che intendono fruire della tassazione sostitutiva, presentano anche il quadro RM del modello REDDITI Persone Fisiche 2024.

Resta inteso che anche nel caso in cui non siano obbligati, i contribuenti possono comunque presentare la dichiarazione dei redditi per far valere eventuali oneri sostenuti, deduzioni e/o detrazioni non attribuite o attribuite in misura inferiore a quella spettante oppure per chiedere il rimborso di eccedenze di imposta derivanti dalla dichiarazione presentata nel 2023 o da acconti versati nello stesso anno.

3. Soggetti esonerati

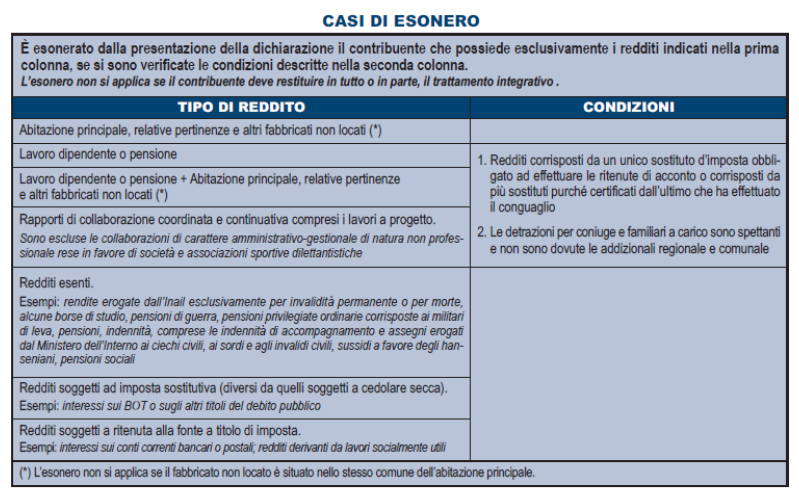

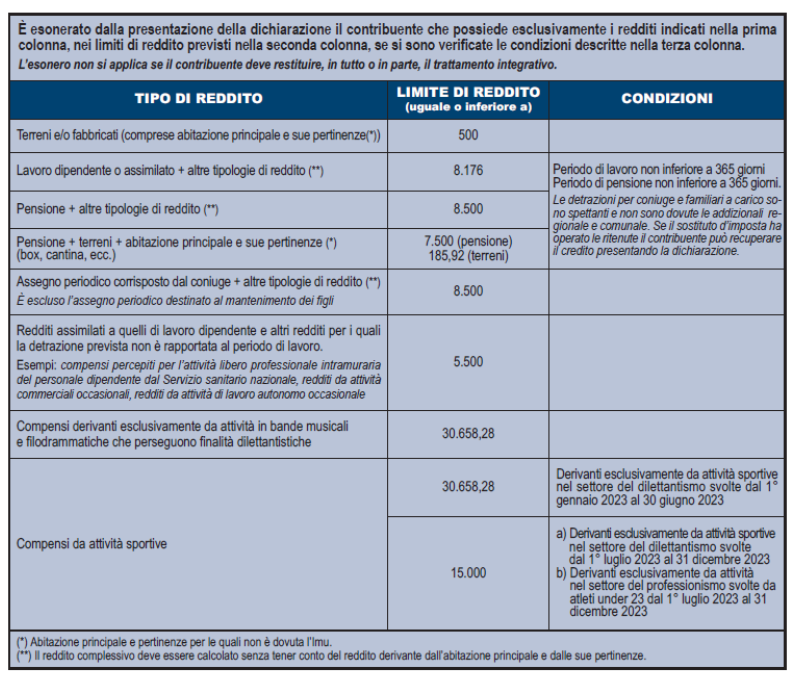

Sono previste alcune ipotesi di esonero che si riportano di seguito.

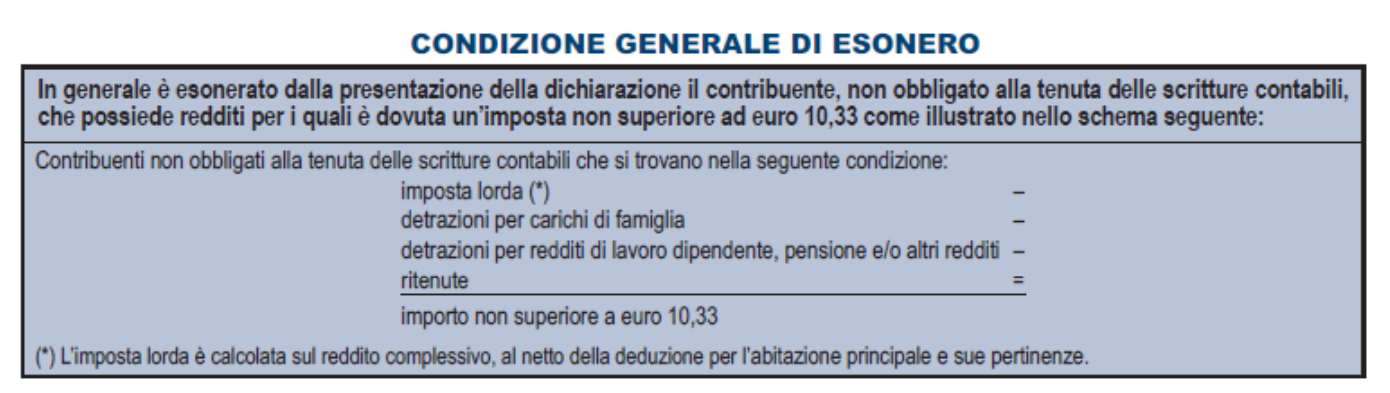

Attenzione – È comunque prevista la seguente ipotesi generale di esonero.

4. Soggetti obbligati al Modello Redditi SP ed esclusi

Soggetti obbligati

Il modello Redditi SP deve essere utilizzato per dichiarare i redditi prodotti nell’anno, al fine di determinare la quota di reddito (o perdita) imputabile a ciascun socio o associato agli effetti delle imposte personali (IRPEF o IRES dovute dai singoli soci).

In linea generale, il Modello REDDITI SP deve essere utilizzato dalle società ed associazioni di cui all’art. 5 del D.P.R. n. 917/1986. In particolare, sono obbligati alla presentazione della dichiarazione dei redditi:

- le società semplici;

- le società in nome collettivo e in accomandita semplice;

- le società di armamento (equiparate alle società in nome collettivo o alle società in accomandita semplice, a seconda che siano state costituite all’unanimità o a maggioranza);

- le società di fatto o irregolari (equiparate alle società in nome collettivo o alle società semplici a seconda che esercitino o meno attività commerciale);

- le associazioni senza personalità giuridica costituite fra persone fisiche per l’esercizio in forma associata di arti e professioni;

- le aziende coniugali se l’attività è esercitata in società fra i coniugi (coniugi cointestatari della licenza ovvero coniugi entrambi imprenditori);

- i gruppi europei di interesse economico GEIE.

Soggetti esclusi

Non devono presentare il modello REDDITI SP:

-

- le aziende coniugali non gestite in forma societaria (i coniugi, in questo caso, devono presentare il modello REDDITI Persone fisiche, utilizzando i quadri di specifico interesse);

- le società di persone ed equiparate non residenti nel territorio dello Stato (in questo caso va compilato il modello REDDITI SC o il modello REDDITI ENC);

- i condomini; questi devono invece presentare il modello 770 quali sostituti d’imposta per le ritenute effettuate.

5. Modalità di presentazione

Il Modello Redditi PF può essere trasmesso per via telematica:

- direttamente dal dichiarante;

- tramite un intermediario abilitato (art. 3, comma 3, del D.P.R. n. 322/1998);

La dichiarazione è presentata per via telematica dai seguenti soggetti (art. 3 del D.P.R. n. 322/1998):

- contribuenti tenuti alla presentazione della dichiarazione IVA;

- soggetti tenuti alla presentazione della dichiarazione dei sostituti d’imposta (modello 770);

- soggetti tenuti alla presentazione della dichiarazione IRAP;

- soggetti tenuti alla presentazione del modello per la comunicazione dei dati relativi all’applicazione degli ISA;

- intermediari abilitati, curatori fallimentari e commissari liquidatori.

Osserva – Si segnala che, in via residuale, i soggetti non obbligati alla presentazione telematica possono presentare la dichiarazione modello Redditi presso un ufficio postale.

Il Modello Redditi SP può essere trasmesso per via telematica:

- direttamente dal dichiarante;

- tramite un intermediario abilitato (art. 3, comma 3, del D.P.R. n. 322/1998);

- tramite società appartenenti al gruppo (art. 3, comma 2-bis, del D.P.R. n. 322/1998).

Per il resto valgono le stesse regole sopra indicate per il Modello Redditi PF.

Attenzione – In caso di presentazione telematica, la dichiarazione si considera presentata nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle Entrate. La prova della presentazione della dichiarazione è data dalla comunicazione attestante l’avvenuto ricevimento dei dati, rilasciata sempre per via telematica.

| Presentazione |

Modalità operative |

|---|---|

| Telematica diretta | I contribuenti che predispongono la propria dichiarazione possono scegliere di trasmetterla direttamente, senza avvalersi di un intermediario abilitato. In tale caso, la dichiarazione si considera presentata nel giorno in cui è trasmessa telematicamente all’Agenzia delle Entrate. I soggetti che scelgono di trasmettere direttamente la propria dichiarazione devono utilizzare i servizi telematici Entratel o Fisconline, in base ai requisiti posseduti per il conseguimento dell’abilitazione. |

| Telematica tramite un intermediario | Gli intermediari abilitati:

Qualora il contribuente si rivolga ad un intermediario abilitato per la trasmissione del modello Redditi, deve farsi rilasciare dallo stesso intermediario:

Gli intermediari abilitati, le società del gruppo o gli altri incaricati (società del gruppo o altre Amministrazioni) devono conservare copia della dichiarazione trasmessa, anche su supporto informatico, per lo stesso periodo previsto dall’art. 43 del D.P.R. n. 600/1973, ai fini dell’eventuale esibizione all’Amministrazione finanziaria in sede di controllo. Il contribuente dovrà verificare il puntuale rispetto dei suddetti adempimenti da parte dell’intermediario, segnalando eventuali inadempienze a qualsiasi Ufficio della regione in cui è fissato il proprio domicilio fiscale e rivolgersi, eventualmente, ad altro intermediario per la trasmissione telematica della dichiarazione, per non incorrere nella violazione di omissione della dichiarazione. |

| Trasmissione da parte di società appartenenti a gruppi | Per quanto riguarda i gruppi, la trasmissione telematica della dichiarazione relativa ai soggetti a questi appartenenti, può essere effettuata da uno o più soggetti dello stesso gruppo esclusivamente attraverso il servizio telematico Entratel. Si considerano appartenenti al gruppo l’ente (anche non commerciale) o la società (anche di persone) controllante e le società controllate. Si considerano controllate le società per azioni, in accomandita per azioni e a responsabilità limitata, le cui azioni o quote sono possedute dall’ente o società controllante o tramite altra società controllata da questo per una percentuale superiore al 50% del capitale fin dall’inizio del periodo d’imposta precedente.La società del gruppo può effettuare la presentazione per via telematica delle dichiarazioni delle altre società che appartengono al medesimo gruppo per le quali assume l’impegno alla presentazione della dichiarazione. Possono altresì avvalersi delle stesse modalità di presentazione telematica le società appartenenti al medesimo gruppo che operano come rappresentanti fiscali di società estere, ancorché queste ultime non appartengano al medesimo gruppo. È possibile presentare, contemporaneamente o in momenti diversi, alcune dichiarazioni direttamente ed altre tramite le società del gruppo o un intermediario. Le società e gli enti che assolvono all’obbligo di presentazione per via telematica rivolgendosi ad un intermediario abilitato o ad una società del gruppo non sono tenuti a richiedere l’abilitazione alla trasmissione telematica. Per incaricare un’altra società del gruppo della presentazione telematica della propria dichiarazione, la società dichiarante deve consegnare la propria dichiarazione, debitamente sottoscritta, alla società incaricata; quest’ultima società dovrà osservare tutti gli adempimenti previsti per la presentazione telematica da parte degli intermediari abilitati. |

6. Termini di presentazione

Il termine di presentazione in via telematica del modello Redditi PF e Redditi SP, per il 2024, è il 15 ottobre 2024.

Nei casi residuali in cui è possibile, se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale la presentazione è dal 2 maggio 2024 al 30 giugno 2024.

7. Novità in materia di versamenti

A partire dalla dichiarazione dei redditi 2023 (Modello Redditi 2024) ci sono alcune importanti novità anche relativamente ai versamenti.

A tal proposito, va segnalato che:

-

- i versamenti a saldo che risultano dalla dichiarazione, compresi quelli relativi al primo acconto, devono essere eseguiti entro l’ultimo giorno del sesto mese successivo a quello di chiusura del periodo d’imposta;

- in base a quanto previsto dal decreto che ha introdotto il Concordato preventivo biennale (D.Lgs. n. 13/2024) l’acconto delle imposte sui redditi relativo ai periodi d’imposta oggetto del concordato è calcolato sulla base dei redditi concordati. Per l’anno d’imposta 2024, se l’acconto è versato in due rate, la seconda rata è calcolata come differenza tra l’acconto complessivamente dovuto in base al reddito concordato e quanto versato con la prima rata calcolata secondo le regole ordinarie;

- è possibile versare una ulteriore rata delle imposte a saldo ed acconto derivanti dalle dichiarazioni dei redditi e IRAP entro il 16 dicembre: quindi si passa da una rateazione di massimo 6 rate a 7 rate;

- i soggetti che esercitano attività economiche per le quali sono stati approvati gli ISA e che dichiarano ricavi o compensi di ammontare non superiore al limite stabilito, per ciascun indice, dal relativo decreto di approvazione, tenuti a effettuare entro il 30 giugno 2024 (il termine è prorogato al 1° luglio 2024 in quanto il 30 giugno 2024 è domenica) i versamenti risultanti dalle dichiarazioni dei redditi e da quelle IRAP per il primo anno di applicazione dell’istituto del concordato preventivo biennale, possono provvedervi entro il 31 luglio 2024 senza alcuna maggiorazione.

8. Principali novità del Modello Redditi PF

|

Novità Modello Redditi PF |

|

|---|---|

| Lavoro sportivo | Con la Riforma dello sport è stato previsto che (art. 36, commi 6 e 6-ter, D.Lgs. n. 36/2021):

La dichiarazione di quest’anno tiene conto di tali novità prevedendo, tra le altre cose, due nuovi codici da indicare nella colonna 1 dei righi RC1-RC3 e precisamente:

A seguito dell’indicazione di tali codici, sono previsti particolari modalità di compilazione delle altre colonne dei predetti righi. |

| Tassazione agevolata delle mance | Nel Quadro RC, è stato inserito il nuovo Rigo RC16 che può essere utilizzato dai lavoratori dipendenti delle strutture ricettive e delle imprese di somministrazione di cibi e bevande del settore privato che nel 2023 hanno percepito somme dai clienti a titolo di liberalità (mance), anche attraverso mezzi di pagamento elettronici e che nell’anno d’imposta 2022 hanno percepito redditi da lavoro dipendente non superiore a 50.000 euro. Tali somme:

In generale l’imposta sostitutiva è applicata direttamente dal sostituto d’imposta (in tal caso risultano compilati il punto 652 “Mance assoggettate ad imposta sostitutiva” della Certificazione Unica 2024 e il punto 653 “Imposta sostitutiva” o il punto 654 “Imposta sostitutiva sospesa”), tranne nei casi di espressa rinuncia in forma scritta da parte del lavoratore. |

| Detrazione comparto e sicurezza | Per quanto riguarda la detrazione riservata al personale militare delle Forze armate, compreso il Corpo delle capitanerie di porto, e al personale delle Forze di polizia ad ordinamento civile e militare in costanza di servizio nel 2023, ai fini della compilazione del Rigo RC15, occorre ricordare che

|

| Detrazioni per oneri e spese e crediti d’imposta |

|

| Redditi di impresa e di lavoro autonomo |

|

9. Principali novità del Modello Redditi SP

|

Novità Modello Redditi SP |

|

|---|---|

| Immobili sequestrati | Nel Frontespizio, nella sezione “Altri dati”, è stata inserita la casella “Immobili sequestrati” al fine di segnalare l’esistenza di beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva da cui deriva la sospensione del versamento delle imposte fino alla revoca della confisca o fino alla loro assegnazione o destinazione. Tra le variazioni in diminuzione del quadro RF e tra i componenti negativi del quadro RG, è stata prevista la non rilevanza, ai fini delle imposte sui redditi, del reddito dei beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva |

| Reddito di attività trasferite nel territorio dello Stato | Nei quadri RF, RG e RE (righi RF50, RG23 e RE18A) è stata prevista la non concorrenza alla formazione del reddito del 50% dei redditi derivanti da attività di impresa e dall’esercizio di arte e professioni esercitate in forma associata trasferite nel territorio dello Stato da un Paese estero non appartenente all’Unione europea o allo Spazio economico europeo. |

| Plusvalenze per la cessione di immobili agevolati dal Superbonus | Nella sezione II del quadro RL è stata prevista, con decorrenza 1° gennaio 2024, un’ulteriore fattispecie di reddito diverso da assoggettare ad imposizione costituita dalle plusvalenze di cui all’art. 67, comma 1, lett. b-bis, del TUIR, realizzate mediante la cessione a titolo oneroso di beni immobili sui quali siano stati realizzati interventi agevolati dal c.d. Superbonus. |

| Rivalutazione del valore dei terreni e delle partecipazioni | I quadri RT (sezione VII) e RM (sezione VII) sono stati aggiornati al fine di consentire al contribuente l’applicazione delle disposizioni sulla rideterminazione dei valori di acquisto delle partecipazioni negoziate e non negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione e dei terreni edificabili e con destinazione agricola, posseduti alla data del 1° gennaio 2024. Sui predetti valori è dovuta un’imposta sostitutiva delle imposte sui redditi nella misura del 16%. |

| Recupero imposta sostitutiva su utili e riserve di utile | Nel quadro RQ è stata inserita la sezione XXIII dedicata al recupero dell’imposta sostitutiva per i soggetti che, nella dichiarazione dell’anno precedente, avevano optato per l’esclusione degli utili e riserve di utile dalla formazione del reddito del soggetto partecipante residente o localizzato nel territorio dello Stato, e che sono decaduti dalla fruizione dell’aliquota ridotta a causa del mancato rispetto delle condizioni di cui all’art. 6, commi da 1 a 4, del D.M. 26 giugno 2023. |

| Imposta sull’adeguamento delle esistenze iniziali dei beni | Nel quadro RQ è stata inserita la sezione XXVII dedicata all’imposta sostitutiva sulle esistenze iniziali dei beni che consente agli esercenti attività d’impresa che non adottano i principi contabili internazionali nella redazione del bilancio l’adeguamento delle esistenze iniziali dei beni alla cui produzione o al cui scambio è diretta l’attività dell’impresa. L’adeguamento è condizionato al pagamento di un’imposta sostitutiva dell’imposta sui redditi e dell’IRAP pari al 18% e al pagamento dell’IVA. |

| Superbonus | I quadri RP e RN sono stati aggiornati per gestire la nuova percentuale di detrazione del 70% per l’anno 2024 |

| Imposta sul valore delle cripto-attività | Nel quadro RW è stata prevista la nuova disciplina fiscale relativa all’imposta sul valore delle cripto-attività detenute dai soggetti residenti nel territorio dello Stato, sulle quali non è stata applicata l’imposta di bollo, suscettibili di produrre redditi diversi. |

| Soggetti controllati non residenti (CFC) | Nel quadro RM e nel quadro FC è stata prevista la gestione dell’imposta sostitutiva delle imposte sui redditi pari al 15% dell’utile contabile netto dell’esercizio in caso di opzione esercitabile dal soggetto controllante con riferimento ai soggetti controllati non residenti applicabile in alternativa a quanto previsto al comma 4, lettera a), dell’art. 167 del TUIR. |