Esportazioni triangolari: facciamo il punto

Per cessione all’esportazione triangolare si intende un’operazione articolata in cui si verifica una doppia cessione di beni a fronte di un’unica consegna degli stessi. Le cosiddette “cessioni all’esportazione triangolari” si affiancano alle cessioni all’esportazione “dirette” e a quelle “indirette” (primo comma dell’art. 8 del D.P.R. n. 633/1972).

Al riguardo leggi anche su DK Post “Tipologie di esportazioni ai fini IVA e prove documentali”.

Indice

1. Doppia cessione di beni: soggetti e disciplina

2. Prova dell’esportazione in triangolazione

3. Fatturazione

1. Doppia cessione di beni: soggetti e disciplina

Nella doppia cessione dei beni intervengono tre soggetti:

- un primo soggetto nazionale che agisce quale fornitore dei beni (“IT1” fornitore o primo cedente), in genere un produttore che realizza i beni o un commerciante che detiene, quale proprietario, i beni oggetto della transazione;

- un secondo soggetto nazionale che interviene quale primo acquirente dei beni e che rivende gli stessi all’estero (“IT 2” cessionario o promotore della triangolazione o primo acquirente e secondo cedente) in genere un commerciante o trader;

- un terzo soggetto, in genere un operatore stabilito fuori della UE, che interviene quale destinatario dei beni che gli vengono consegnati fuori del territorio comunitario (soggetto extra-UE secondo acquirente o destinatario finale), il quale acquista in proprietà i beni che vengono messi a sua disposizione fuori della comunità a seguito di una esportazione.

Attenzione – Non è rilevante la tipologia contrattuale (appalto o fornitura) che ricorre tra le parti, dal momento che anche in sede comunitaria è emerso l’orientamento di considerare i beni ceduti al cliente sulla base di contratto di appalto come un’operazione assimilabile ad una cessione di beni.

Pertanto, nel caso in cui un soggetto passivo IVA “stabilito” in Italia (anche tramite rappresentanti fiscali ovvero identificazione diretta IVA) A (primo cedente) ceda un bene ad un altro soggetto passivo IVA “stabilito” in Italia (anche tramite rappresentanti fiscali ovvero identificazione diretta IVA) B (cessionario-secondo cedente), il quale lo rivende all’impresa C (acquirente finale), residente in un Paese extra-UE, e il trasporto del bene avvenga direttamente verso il territorio extra-UE a cura di A o di un terzo per suo conto, tutta l’operazione costituisce un’esportazione diretta. Conseguentemente, sono non imponibili ai fini IVA sia la cessione da A a B che la cessione da B a C.

Attenzione – Affinché la cessione tra i due operatori italiani (primo cedente e cessionario-secondo cedente) possa beneficiare del trattamento di non imponibilità a IVA, i beni devono essere trasportati o spediti a destino a cura o a nome del primo cedente.

Il promotore della triangolazione e il cliente finale dei beni possono essere:

- un ente non commerciale nazionale che destina i beni ad un proprio laboratorio sito all’estero ove si fa consegnare i beni dal primo cedente nazionale (Risoluzione 26 maggio 2000, n. 72/E);

- un soggetto nazionale che, per esigenze della sua impresa, si fa consegnare beni acquistati in Italia direttamente all’estero; ad esempio, un’impresa che abbia venduto un macchinario fuori della UE e che si faccia inviare un componente dello stesso all’estero da un proprio fornitore italiano e poi esegue o fa eseguire dal fornitore stesso o da terzi l’installazione del macchinario completo presso lo stabilimento dell’acquirente estero;

- un’impresa di costruzione italiana che sta realizzando in un Paese fuori della UE una strada, una diga o un immobile, che acquista in Italia beni (gru o altri macchinari) occorrenti per la realizzazione dell’opera e fa mandare tali beni direttamente dal proprio fornitore all’estero presso il suo cantiere.

Schema esemplificativo

|

PRESUPPOSTI |

|

|---|---|

| Primo cedente (IT 1) e promotore della triangolazione (IT 2) | Devono essere entrambi “nazionali” cioè devono possedere un numero di partita IVA italiana e, quindi, devono essere:

|

| Cliente finale, destinatario all’estero dei beni | In genere è un soggetto stabilito fuori della UE, ma può anche essere un soggetto passivo d’imposta nazionale e può rivestire la qualifica di soggetto passivo d’imposta, di ente o di privato consumatore. |

Esempio

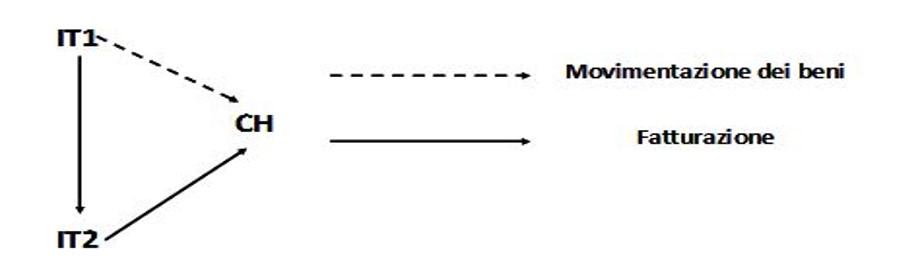

Soggetto A “stabilito” in Italia cede dei prodotti a soggetto B “stabilito” in Italia, il quale rivende ad un terzo operatore “stabilito” in Svizzera e il soggetto B incarica il soggetto A di consegnare i beni direttamente fuori dal territorio comunitario.

A fronte di tre soggetti e due contratti di compravendita, si realizza un’unica movimentazione di beni, e per meglio dire, da A al soggetto svizzero.

Entrambe le operazioni di cessione costituiscono cessioni all’esportazione non imponibili ai fini IVA (ai sensi dell’art. 8, primo comma, lett. a), del D.P.R. n. 633/1972) purché il primo cedente comprovi di aver provveduto, su incarico del proprio cessionario (secondo cedente), a trasportare o spedire i beni direttamente fuori dal territorio comunitario.

2. Prova dell’esportazione in triangolazione

Nelle esportazioni in triangolazione, la prova dell’uscita dei beni dal territorio comunitario deve essere fornita tanto dal primo cedente, quanto dal secondo cedente, entrambi soggetti passivi italiani.

Il secondo cedente può provare l’avvenuta esportazione dei beni con il documento doganale o con la fattura di vendita, appositamente vistati dalla Dogana di uscita.

Per il primo cedente, invece, la prova è costituita dal “visto uscire” apposto dall’ufficio doganale sulla fattura emessa nei confronti del secondo cedente, integrato, alternativamente, con (Circolare n. 35/E del 1997):

- la menzione dell’uscita dei beni dal territorio comunitario e degli estremi del documento doganale, apposta dall’Ufficio doganale a seguito della presentazione dell’esemplare del documento di esportazione munito del visto della Dogana di uscita;

- la copia o fotocopia del documento di esportazione vistato dalla Dogana di uscita.

3. Fatturazione

Il primo cedente, se vuole avvalersi della fatturazione differita, deve rilasciare il documento di trasporto (DDT), appositamente integrato con l’indicazione della destinazione estera dei beni e del tipo di operazione effettuata.

Il DDT deve essere esibito all’atto del compimento delle formalità doganali di esportazione, affinché l’Ufficio doganale effettuati i necessari riscontri con il documento doganale e la fattura emessa dall’effettivo esportatore (secondo cedente) a favore del cessionario extracomunitario, lo integri con gli estremi del DAU.

Sul DDT così integrato deve essere apposto il “visto uscire” dall’Ufficio doganale presso il quale sono state espletate le formalità doganali, su presentazione dell’esemplare del documento di esportazione munito del visto della Dogana di uscita. In alternativa, la prova dell’avvenuta esportazione può essere fornita mediante conservazione, in allegato ai documenti di trasporto, di copia o fotocopia del documento di esportazione munito del visto apposto dalla Dogana di uscita (Circolare n. 35/E del 1997).

Attenzione – Con la nuova procedura informatizzata nell’ambito del sistema comunitario ECS, l’esemplare n. 3 del DAU è stato sostituito dal DAE (Documento di accompagnamento all’esportazione) sul quale viene riportato il codice MRN (Movement reference number), per cui non è più necessario che la dogana di uscita provveda all’apposizione del “visto uscire”.