Redditi SC 2020: la exit tax nel quadro TR

L’art. 2 del Decreto ATAD ha definito il nuovo art. 166 del TUIR, disciplinando in modo organico l’imposizione in uscita (c.d. exit tax).

Il nuovo art. 166 del TUIR si occupa dell’imposizione in uscita in ipotesi di trasferimento all’estero della residenza fiscale dei soggetti che esercitano imprese commerciali.

Le novità principali introdotte nelle ultime modifiche riguardano:

- l’elencazione delle fattispecie impositive;

- specifiche regole sull’utilizzo delle perdite maturate in esercizi anteriori al trasferimento;

- l’abolizione della sospensione della riscossione (sino all’effettivo realizzo) in caso di trasferimento in Stati UE o Stati SEE;

- la riduzione del piano di realizzazione delle perdite.

Come noto, il trasferimento della sede all’estero che comporti anche la perdita della residenza fiscale rappresenta, a norma dell’art. 166 del TUIR, un atto realizzativo.

L’impresa che trasferisce la sede all’estero è, quindi, tenuta a tassare come plusvalenza la differenza tra il valore di mercato dell’azienda trasferita e il suo costo fiscalmente riconosciuto.

Nel caso un soggetto, pur trasferendo la propria sede all’estero, lasci in Italia una Stabile Organizzazione, non è dovuta alcuna imposta sulle suddette plusvalenze, se i beni rimangono attratti a tale Stabile Organizzazione.

Determinazione della plusvalenza

L’impresa che si trasferisce all’estero è tenuta a tassare come plusvalenza la differenza tra il valore di mercato dell’azienda trasferita e il suo costo fiscalmente riconosciuto.

L’importo così determinato è considerato definitivo al termine dell’ultimo periodo d’imposta di residenza in Italia, ovvero nel momento in cui si perfezionano dette operazioni rilevanti.

Come si può vedere, l’art. 166 del TUIR fa espresso richiamo al valore di mercato, e non più al valore normale, con rinvio alle disposizioni contenute nel Decreto del Ministro dell’Economia e delle Finanze 14 maggio 2018, emanato ai sensi del comma 7 dell’art. 110 del TUIR.

Il valore di mercato è determinato, a norma dell’art. 166, comma 4 del TUIR, con riferimento alle condizioni e ai prezzi che sarebbero stati pattuiti tra soggetti indipendenti in condizioni di libera concorrenza; esso comprende l’avviamento.

Rateizzazione della plusvalenza

È data facoltà di optare per la rateizzazione dell’imposta nelle fattispecie in cui il trasferimento è effettuato verso Stati membri dell’UE o Stati aderenti all’accordo sullo Spazio Economico Europeo che abbiano stipulato con l’Italia un accordo per la reciproca assistenza in materia di riscossione dei crediti tributari.

A norma del comma 10 dell’art. 166 del TUIR, l’opzione per la rateizzazione deve necessariamente riguardare l’intera exit tax, calcolata sulla plusvalenza da trasferimento sede unitariamente determinata.

Secondo quanto dispone l’Agenzia delle Entrate, l’opzione per la rateizzazione della exit tax è esercitata presentando all’Ufficio dell’Agenzia delle Entrate competente per territorio una comunicazione (per la quale non esiste una modulistica ad hoc), unitamente alla documentazione prevista dall’art.2.1. del Provvedimento n. 92134 del 2014.

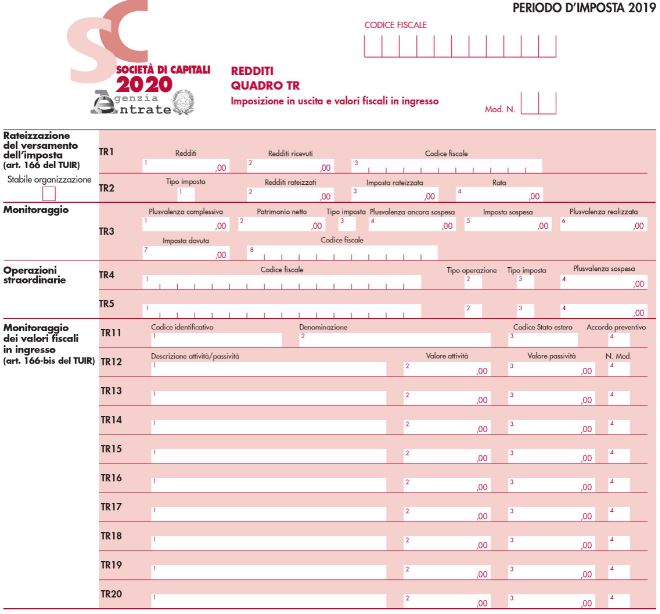

Il quadro TR del modello Redditi SC

Una novità del modello Redditi SC 2020 riguarda la ristrutturazione del quadro TR, con l’aggiornamento dei dati rilevanti in caso di imposizione fiscale in uscita dal Paese (c.d. exit tax).

Per quanto concerne la exit tax, il quadro TR menziona l’estensione dell’ambito oggettivo di applicazione della normativa, come previsto dal nuovo comma 1 dell’articolo 166 TUIR, nonché diverse modalità di determinazione dell’imponibile in uscita, per ogni singola fattispecie, in considerazione delle diverse ipotesi contenute nel nuovo comma 3 dell’art. 166 TUIR prima esposte.

I soggetti che hanno effettuato operazioni di trasferimento della sede all’estero, esercitando l’opzione per la rateizzazione della exit tax, sono tenuti a compilare il quadro TR della dichiarazione dei redditi.

In particolare, nella colonna 3 del rigo TR2 va indicato l’ammontare dell’imposta rateizzata calcolata sull’importo di colonna 2.

Se la rateizzazione della tassazione si riferisce alla maggiorazione per le società di comodo e, quindi, nella colonna 1 del rigo TR2 è indicato il codice 2, tale importo deve essere riportato nel quadro RQ, colonna 20 del rigo RQ62.

Se invece la rateizzazione della tassazione riguarda le addizionali IRES, ovvero quelle previste per gli intermediari finanziari e per i concessionari autostradali, aeroportuali e portuali, e quindi nella colonna 1 è stato indicato rispettivamente il codice 3 o il codice 4, tale importo deve essere indicato sempre nel quadro RQ, colonna 20 del rigo RQ43.

In particolare, nella colonna 4 del rigo TR2 va indicato l’importo della prima rata di versamento.