Omaggi di Natale: il trattamento fiscale

Con l’approssimarsi delle festività natalizie, torna utile ricordare il corretto trattamento fiscale ai fini IVA delle cessioni “senza corrispettivo” o gratuite di beni, ovvero gli omaggi, analizzando le diverse casistiche ed i relativi adempimenti.

Ultimi aggiornamenti: la disciplina ai fini IVA degli omaggi nei rapporti con l’estero.

Indice

1. Cessioni gratuite di beni che rientrano nell’attività propria dell’impresa

2. Versamento dell’IVA da parte del cedente

3. Cessioni gratuite di beni escluse dall’IVA

4. Omaggi effettuati da lavoratori autonomi e professionisti

5. Omaggi intercorsi con soggetti di altri Paesi UE

6. Omaggi intercorsi con soggetti extra-UE

7. Cedente estero non stabilito ai fini IVA in Italia

1. Cessioni gratuite di beni che rientrano nell’attività propria dell’impresa

Le cessioni “senza corrispettivo” o gratuite di beni (ovvero omaggi) la cui produzione o il cui commercio rientra nell’attività propria dell’impresa sono imponibili ai fini IVA (art. 2, comma 2, punto 4), del D.P.R. n. 633/1972), con diritto alla detrazione IVA senza limitazioni, sempre che non vi siano limitazioni al diritto della detrazione IVA proprie della società (ad es. pro-rata di detrazione).

ATTENZIONE: Le cessioni gratuite di beni che rientrano nell’attività propria dell’impresa comportano l’emissione del documento di trasporto al fine di superare le presunzioni di cessione (e di acquisto per il destinatario degli stessi) di cui al D.P.R. n. 441/1997 così come precisato dalla Circolare dell’Agenzia Entrate 23 luglio 1998, n. 193/E.

2. Versamento dell’IVA da parte del cedente

Dal punto di vista operativo la società che produce ovvero commercializza il bene ceduto gratuitamente potrà procedere nei confronti del cliente:

- con la rivalsa dell’IVA (quindi, applicando l’IVA in fattura che verrà pagata dal cliente e versata all’erario dalla società, fermo restando il diritto alla detrazione dell’IVA in capo al cliente) ovvero

- senza procedere a rivalsa dell’IVA.

A seconda di cosa decide la società di seguito si riportano le regole amministrative/fiscali da seguite.

| MODALITÀ di VERSAMENTO dell’IVA da parte del CEDENTE | |

|---|---|

| Assolvimento dell’obbligo da parte del cedente che ha proceduto alla rivalsa dell’IVA | In tal caso il cedente:

|

| Assolvimento dell’obbligo da parte del cedente in assenza della rivalsa dell’IVA | Il cedente potrà seguire una delle seguenti modalità operative, alternative tra loro:

a. emissione di fattura ordinaria: il soggetto cedente emette fattura in duplice copia e non esercita la rivalsa, specificandolo nella fattura con adeguata dicitura; il cessionario cui è destinato l’omaggio riceve la fattura e la annota nel registro IVA acquisti senza procedere alla detrazione dell’IVA; b. tenuta e annotazione sul registro omaggi (art. 39 del D.P.R. n. 633/1972; Circolare 27 aprile 1973, n. 32/501388). L’annotazione delle cessioni gratuite deve riportare: c. emissione autofattura: risulta possibile anche emettere una sola autofattura mensile per tutte le cessioni del mese. In tale ipotesi il documento, con la dicitura “autofattura per omaggi”, deve contenere indicazione: ATTENZIONE: L’Agenzia delle Entrate in una FAQ (n. 17 del 27 novembre 2018 – pubblicata sul sito web dell’Agenzia delle Entrate) ha chiarito che, dal 1° gennaio 2019, le autofatture per omaggi vanno emesse come fatture elettroniche e inviate al SDI, così come previsto, dal Provvedimento direttoriale del 30 aprile 2018, con riferimento all’autofattura denuncia di cui all’art. 6, comma 8, lett. a) del D.Lgs. n. 471/1997. In tale ipotesi la fattura elettronica viene inviata al SDI dall’emittente e ricevuta dallo stesso emittente, che nel documento viene indicato sia come cedente/prestatore che come cessionario/committente. |

ESEMPIO: Registro omaggi

- Ditta o ragione sociale: Beta S.p.A.

- Domicilio fiscale: Via Fiume 2, Milano (MI)

- F. e P. IVA: 1111111111

| Data | Quantità | Denominazione omaggi | Imponibile | Percentuale IVA | IVA | Importo complessivo |

|---|---|---|---|---|---|---|

| 1/12/2022 | 1 | Impianto stereo | 300,00 | 22% | 66,00 | 366,00 |

| 2/12/2022 | 1 | Casse stereo | 100,00 | 22% | 22,00 | 122,00 |

| Totali | 400,00 | – | 88,00 | 488,00 | ||

3. Cessioni gratuite di beni escluse dall’IVA

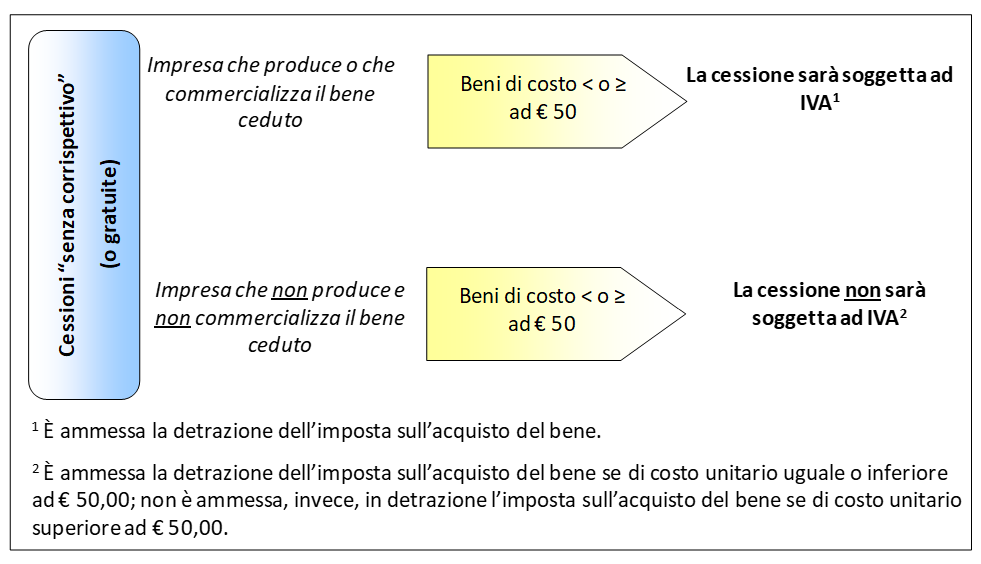

Sono, invece, escluse dall’IVA:

- le cessioni gratuite di beni per i quali, all’atto dell’acquisto, non è stata operata la detrazione dell’imposta ai sensi dell’art. 19 del D.P.R. n. 633/1972;

- le cessioni gratuite di beni, la cui produzione o il cui commercio non rientra nell’attività propria dell’impresa, di costo o valore unitario non superiore a euro 50,00 (punto 4) del comma 2 dell’art. 2 del D.P.R. n. 633/1972).

A conferma di ciò si veda anche la Circolare dell’Agenzia delle Entrate n. 188/E del 16 luglio 1998, nella quale viene riportato letteralmente che: “Gli acquisti di beni destinati ad essere ceduti gratuitamente, la cui produzione o il cui commercio, non rientrano nell’attività propria dell’impresa, costituiscono sempre spese di rappresentanza con conseguente indetraibilità dell’imposta sul valore aggiunto ai sensi dell’art. 19-bis1, del D.P.R. n. 633/1972, a prescindere dal loro valore unitario e dal loro costo. Ne consegue che la successiva cessione gratuita costituisce operazione non rilevante ai fini dell’Iva ai sensi dell’art. 2, comma 2, n. 4). Viceversa, gli acquisti di beni destinati ad essere ceduti gratuitamente, la cui produzione o il cui commercio rientra nell’attività propria dell’impresa, non costituiscono spese di rappresentanza e le relative cessioni gratuite devono essere assoggettate ad imposta ai sensi dell’art. 2, comma 2, n. 4), del D.P.R. n. 633 del 1972”.

ATTENZIONE: Anche se ad oggi non vi sia stata una pronuncia ufficiale, si ritiene preferibile emettere il DDT (ovvero altra prova di contenuto equivalente) anche per gli omaggi di beni che non rientrano nell’ambito dell’attività propria dell’impresa, al fine di dimostrare l’inerenza dell’acquisto.

Schema riassuntivo

4. Omaggi effettuati da lavoratori autonomi e professionisti

Gli omaggi di beni effettuati dai lavoratori autonomi (artisti e professionisti) sono fuori dal campo di applicazione dell’IVA in considerazione del fatto che manca il presupposto oggettivo, ai sensi dell’art. 2, primo comma, n. 4), del D.P.R. n. 633/1972; conseguentemente, non vi è l’obbligo di emissione della fattura.

5. Omaggi intercorsi con soggetti di altri Paesi UE

Analizziamo di seguito il trattamento ai fini IVA degli omaggi effettuati con controparti comunitarie.

| Tipologia di operazione | Regime IVA |

|---|---|

| Cessioni di beni prodotti o commercializzati abitualmente dall’impresa cedente |

|

| Cessioni di beni non prodotti o commercializzati abitualmente dall’impresa cedente |

|

| Omaggi ricevuti da altro Paese della UE |

|

6. Omaggi intercorsi con soggetti extra-UE

Il trattamento ai fini IVA degli omaggi effettuati con controparti extracomunitarie è invece il seguente.

| Tipologia di operazione | Regime IVA |

|---|---|

| Cessioni di beni prodotti o commercializzati abitualmente dall’impresa cedente |

|

| Cessioni di beni non prodotti o commercializzati abitualmente dall’impresa cedente |

|

| Omaggi ricevuti da Paese extra-UE |

|

7. Cedente estero non stabilito ai fini IVA in Italia

Esaminiamo ora il regime fiscale degli acquisti di beni (anche gratuiti, quindi, rientranti nella fattispecie degli omaggi) territorialmente rilevanti ai fini IVA in Italia, effettuati da soggetti passivi IVA “stabiliti” in Italia, nel caso in cui il cedente non sia “stabilito” ai fini IVA in Italia e lo stesso abbia un rappresentante fiscale ovvero identificazione diretta IVA in Italia.

OSSERVA: Per soggetto estero non “stabilito” ai fini IVA in Italia si intende il soggetto passivo d’imposta estero (UE ovvero extra-UE) che in Italia non ha la sede dell’attività economica e non ha una stabile organizzazione ai fini IVA. Ne consegue che risulta irrilevante ai fini della “stabilità” IVA il possesso in Italia di un rappresentante fiscale ovvero identificazione diretta IVA (di cui all’art. 35-ter del D.P.R. n. 633/1972).

ATTENZIONE: Ciò premesso, così come stabilito dall’art. 17, comma 2, DPR n. 633/1972, l’IVA relativa a beni e servizi territorialmente rilevanti in Italia deve sempre essere assolta dal cessionario o committente soggetto passivo IVA “stabilito” in Italia, mediante l’applicazione del meccanismo del reverse charge (se il cedente/prestatore estero è un soggetto passivo “stabilito” in altro Paese della UE diverso dall’Italia) ovvero autofattura (se il cedente/prestatore passivo estero è extra-UE), ancorché il cedente/prestatore sia identificato ai fini IVA in Italia, tramite identificazione diretta o rappresentante fiscale (sul punto si vedano le circolari n. 14/E/2010 e n. 36/E/2010).

Ne consegue che le fatture di cessioni (ovvero omaggi) di beni emesse da cedenti soggetti passivi d’imposta non “stabiliti” ai fini IVA in Italia nei confronti di cessionari soggetti passivi IVA “stabiliti” in Italia devono necessariamente essere emesse, ancorché non soggette ad IVA ai sensi dell’art. 17, comma 2, D.P.R. n. 633/1972, dai cedenti esteri senza l’utilizzo dell’eventuale rappresentante fiscale ovvero identificazione diretta IVA.

Invece, i cessionari soggetti passivi IVA “stabiliti” in Italia, per tutti gli acquisti di beni territorialmente rilevanti in Italia, dovranno:

- effettuare il reverse charge in formato elettronico in merito alla fattura ricevuta dal cedente soggetto passivo UE non “stabilito” ai fini IVA in Italia. Tenendo presente che in presenza di omaggi:

- se i beni omaggiati sono prodotti ovvero commercializzati da parte del cedente estero, il cessionario italiano dovrà effettuare il reverse charge soggetto ad IVA con diritto alla detrazione dell’IVA;

- se i beni omaggiati non sono prodotti ovvero commercializzati da parte del cedente estero il cessionario italiano, non dovrà effettuare reverse charge (in quanto operazione fuori campo IVA in Italia);

- emettere autofattura elettronica, se il cedente è stabilito in Paesi extra-UE e non “stabilito” ai fini IVA in Italia:

- se i beni omaggiati sono prodotti ovvero commercializzati da parte del cedente estero, il cessionario italiano dovrà emettere autofattura soggetta ad IVA con diritto alla detrazione dell’IVA;

- se i beni omaggiati non sono prodotti ovvero commercializzati da parte del cedente estero, il cessionario italiano non dovrà emettere autofattura (in quanto operazione fuori campo IVA in Italia).

Tabella di sintesi

| Tipologia di operazione | Cedente/prestatore | Cessionario/committente | Adempimento in capo al cessionario/committente nazionale |

|---|---|---|---|

| Acquisti di beni (ovvero omaggi) territorialmente rilevanti ai fini IVA in Italia | Sogg. pass. UE non “stabilito” ai fini IVA in Italia | Sogg. pass. IVA italiano | Reverse Charge elettronico

Con riferimento agli omaggi:

|

| Sogg. pass. extra-UE non “stabilito” ai fini IVA in Italia | Sogg. pass. IVA italiano | Autofattura elettronica

Con riferimento agli omaggi:

|

ATTENZIONE: Nel caso sopra evidenziato, con riferimento agli acquisti di beni territorialmente rilevanti ai fini IVA in Italia, non si è in presenza di operazioni intracomunitarie. Ne consegue che non si dovrà procedere alla presentazione degli elenchi INTRASTAT beni in quanto si tratta di operazioni nazionali (quindi, interne).

Nell’operatività capita, comunque, sovente che il cedente/prestatore estero emetta fattura tramite il proprio rappresentante fiscale italiano ovvero identificazione diretta IVA in Italia indicando che l’operazione è “esclusa da IVA e soggetta ad inversione contabile ai sensi dell’art. 17, comma 2, del D.P.R. n. 633/1972”.

ATTENZIONE: Tecnicamente tale fattura non risulta corretta; infatti, l’Agenzia delle Entrate con la risoluzione n. 21/E del 20 febbraio 2015 ha chiarito che il documento emesso con indicazione della partita IVA italiana dal rappresentante fiscale ovvero identificazione diretta di un soggetto passivo estero “stabilito” nella UE, per una cessione effettuata nei confronti di un soggetto passivo IVA “stabilito” ai fini IVA in Italia, sia da considerare non rilevante come fattura ai fini IVA e debba essere richiesta al suo posto la fattura emessa direttamente dal fornitore estero.

Il documento risulta, invece, corretto se oltre all’indicazione della partita IVA del rappresentante fiscale, ovvero identificazione diretta IVA, vi siano anche tutti gli estremi del cedente estero comunitario (quindi, anche indicazione della partita IVA estera).

Sei in regime forfettario? Scegli SuperBillCon SuperBill l’obbligo di fatturazione elettronica non sarà una sorpresa.SuperBill è un software di fatturazione online completo, che ti permette in più di fare molte cose: puoi creare preventivi o DDT e hai sempre sott’occhio l’andamento della tua attività. |