Modello Redditi SC 2024: le novità su magazzino, cripto-attività e rivalutazione beni

Il modello Redditi SC/2024, oltre alle novità sui termini di presentazione e i versamenti, derivanti dall’entrata in vigore di parte della Riforma fiscale, contiene molte altre novità nei singoli quadri. La maggior parte di esse deriva dai provvedimenti approvati con la manovra di Bilancio dello scorso anno e durante tutto il 2023. Tra quelle più significative, si segnala la possibilità di adeguare le esistenze iniziali di magazzino, la nuova disciplina sulle cripto-attività, la proroga della rivalutazione dei terreni e delle partecipazioni.

Indice

1. Adeguamento esistenze iniziali di magazzino

2. Cripto-attività

3. Rivalutazione terreni e fabbricati

1. Adeguamento esistenze iniziali di magazzino

Una delle più interessanti novità che fa il suo debutto nel Modello REDDITI SC, destinato alle Società di capitali, Enti commerciali ed equiparati (approvato con provvedimento n. 68514 del 28 febbraio 2024), è la possibilità di adeguare le esistenze iniziali di magazzino versando un’imposta sostitutiva del 18%.

Si tratta di una norma introdotta dalla Legge di Bilancio 2024 (art. 1, commi 78-85, legge n. 213/2023).

L’adeguamento, relativo al solo periodo d’imposta in corso al 30 settembre 2023, può essere effettuato mediante eliminazione delle esistenze iniziali di quantità o valori superiori rispetto a quelli effettivi o mediante l’iscrizione delle esistenze iniziali precedentemente omesse.

A seconda che venga effettuato tramite l’eliminazione o l’iscrizione di valori, dà luogo al pagamento di diverse imposte, non rilevando, in ogni caso, a fini sanzionatori di alcun genere.

Eliminazione delle esistenze iniziali

In caso di eliminazione dei valori l’adeguamento comporta:

- il pagamento dell’IVA, determinata applicando l’aliquota media riferibile all’anno 2023 all’ammontare che si ottiene moltiplicando il valore eliminato per il coefficiente di maggiorazione stabilito, per le diverse attività, con apposito decreto dirigenziale. L’aliquota media tenendo conto della esistenza di operazioni non soggette ad imposta ovvero soggette a regimi speciali è quella risultante dal rapporto tra l’imposta, relativa alle operazioni, diminuita di quella relativa alle cessioni di beni ammortizzabili, e il volume di affari dichiarato;

- il pagamento di una imposta sostitutiva dell’imposta sul reddito delle persone fisiche, dell’imposta sul reddito delle società e dell’imposta regionale sulle attività produttive, in misura pari al 18% da applicare alla differenza tra l’ammontare calcolato con le modalità indicate al punto precedente ed il valore eliminato.

Iscrizione delle esistenze iniziali

In caso di adeguamento effettuato con la procedura di iscrizione di valori deve essere versata una imposta sostitutiva dell’IRPEF, dell’IRES e dell’IRAP, in misura pari al 18% da applicare al valore iscritto.

Attenzione – L’adeguamento deve essere richiesto nella dichiarazione dei redditi relativa al periodo d’imposta in corso al 30 settembre 2023.

Le imposte dovute sono versate in due rate di pari importo, di cui la prima con scadenza entro il termine previsto per il versamento a saldo delle imposte sui redditi relative al periodo d’imposta in corso al 30 settembre 2023 e la seconda entro il termine di versamento della seconda o unica rata dell’acconto delle imposte sui redditi relativa al periodo d’imposta successivo.

L’imposta sostitutiva non è deducibile ai fini delle imposte sui redditi e relative addizionali nonché dell’IRAP.

Osserva – Vale la pena di ricordare che la norma ricalca, quasi fedelmente, una precedente disposizione (art. 7, commi da 9 a 11, legge 23 dicembre 1999, n. 488). Pertanto, in attesa dell’emanazione dei provvedimenti attuativi, si può fare riferimento agli aspetti operativi e di prassi diffusi a suo tempo per tale precedente normativa, che si ritiene abbiano ancora una validità.

Impatto sul Modello Redditi SC

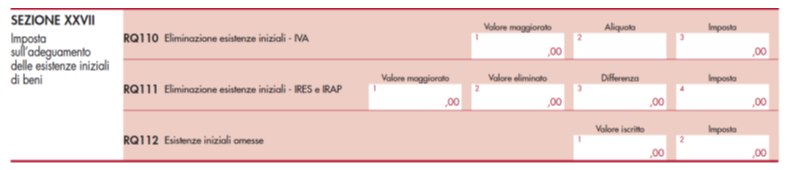

Nel quadro RQ è stata inserita la sezione XXVII dedicata all’imposta sostitutiva sull’adeguamento delle esistenze iniziali dei beni.

In merito alla compilazione della suddetta Sezione va distinto il caso in cui si proceda all’eliminazione delle esistenze iniziali (Righi RQ110 e RQ111) dal caso di iscrizione di esistenze iniziali (Rigo RQ112).

In caso di eliminazione di valori delle esistenze iniziali:

- nel rigo RQ110, va indicato:

– in colonna 1, l’ammontare che si ottiene moltiplicando il valore eliminato per il coefficiente di maggiorazione stabilito, per le diverse attività, con apposito decreto dirigenziale;

– in colonna 2, l’aliquota media IVA riferibile all’anno 2023.

L’aliquota media IVA è pari a:

IVA su operazioni imponibili – IVA su cessioni di beni ammortizzabili/Volume d’affari + operazioni non soggette IVA + operazioni non soggette a dichiarazione

– in colonna 3, l’imposta dovuta pari all’aliquota di colonna 2 applicata all’importo di colonna 1;

- nel rigo RQ111, va indicato:

– in colonna 1, l’ammontare che si ottiene moltiplicando il valore eliminato per il coefficiente di maggiorazione stabilito, per le diverse attività, con apposito decreto dirigenziale;

– in colonna 2, il valore eliminato delle esistenze iniziali;

– in colonna 3, l’ammontare pari alla differenza tra la colonna 1 e la colonna 2;

– in colonna 4, l’imposta dovuta, pari al 18% applicato all’importo di colonna 3;

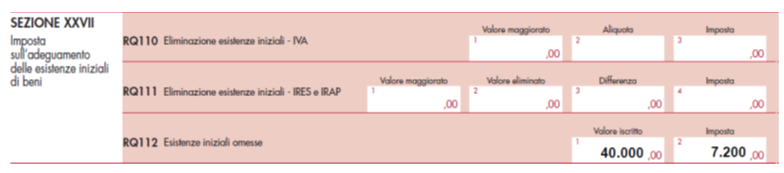

Invece, nel caso si opti per l’iscrizione di valori delle esistenze iniziali, nel rigo RQ112, va indicato:

– in colonna 1, il valore iscritto delle esistenze iniziali in precedenza omesse;

– in colonna 2, l’importo dell’imposta dovuta, pari al 18% applicato all’importo di colonna 1.

Esempi di calcolo

Per una maggiore comprensione della norma, si riportano alcuni esempi di calcolo.

Va comunque precisato che, in mancanza del decreto attuativo, gli esempi che seguono si basano sui coefficienti previsti dal D.M. 23 marzo 2000, per cui vanno presi solo come casi di studio non avendo alcuna valenza effettiva ai fini della norma contenuta nella Legge di Bilancio.

a) Eliminazione di esistenze iniziali

Esercente attività di commercio al dettaglio di elettrodomestici, radio e televisori

Valore contabile delle rimanenze = 40.000

Valore effettivo delle rimanenze = 30.000

Importo dell’adeguamento = 10.000

Coefficiente di maggiorazione = 1,20

Aliquota IVA = 22%

Ricavi presunti = 12.000 (10.000 × 1,20)

IVA dovuta = 2.640

Imposta sostitutiva = 360 [(12.000 – 10.000) × 18%]

Imposta totale = 3.000

b) Iscrizione di esistenze iniziali

Esercente attività di commercio al dettaglio di elettrodomestici, radio e televisori

Valore contabile delle rimanenze = 40.000

Valore effettivo delle rimanenze = 80.000

Importo dell’adeguamento = 40.000

Imposta sostitutiva = 7.200 (40.000 × 18%).

Per questo caso si riporta il rigo RQ112 compilato:

2. Cripto-attività

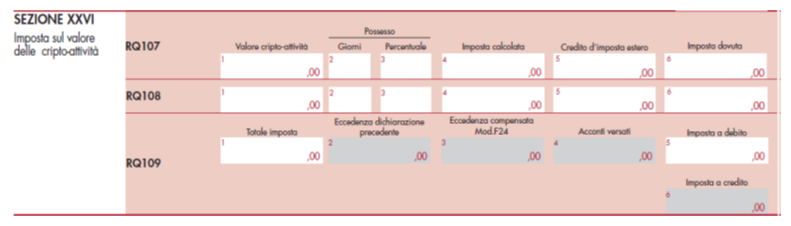

Nel Quadro RQ del Modello di quest’anno è stata inserita la sezione XXVI dedicata all’imposta sul valore delle cripto-attività detenute dai soggetti residenti nel territorio dello Stato, sulle quali non è stata applicata l’imposta di bollo, suscettibili di produrre redditi ai sensi dell’art. 67, comma 1, lettera c-sexies del TUIR.

L’imposta sul valore delle cripto-attività è stata prevista dall’art. 19, comma 18, del D.L. 6 dicembre 2011, n. 201, come modificato dall’art. 1, comma 146, della legge 29 dicembre 2022, n. 197 (Legge di Bilancio 2023).

Tale imposta deve essere versata, in assenza di un intermediario, da tutti i soggetti residenti nel territorio dello Stato che detengono cripto-attività, sulle quali non è stata applicata l’imposta di bollo e non solo dai soggetti che sono tenuti ad assolvere gli obblighi di monitoraggio fiscale ai sensi dell’art. 4 del D.L. n. 167/1990.

Attenzione – L’imposta si applica sulle cripto-attività suscettibili di produrre redditi ai sensi della lettera c-sexies) del comma 1 dell’art. 67 del TUIR, nella medesima misura (prevista per l’imposta di bollo) del 2 per mille, da versare secondo le modalità e i termini delle imposte sui redditi utilizzando il codice tributo 1727 (Risoluzione n. 36/E del 2023).

Base imponibile

La base imponibile è costituita dal valore delle cripto-attività al termine di ciascun periodo d’imposta rilevato dalla piattaforma dell’exchange, dove è avvenuto l’acquisto della stessa.

Se ciò non è possibile, tale valore può essere rilevato da analoga piattaforma dove le medesime cripto-attività sono negoziabili o da siti specializzati nella rilevazione dei valori di mercato delle stesse.

In assenza del predetto valore deve farsi riferimento al costo di acquisto delle cripto-attività.

Qualora le cripto-attività non siano più possedute al termine del periodo d’imposta si deve far riferimento al valore rilevato al termine del periodo di detenzione.

L’imposta è dovuta in proporzione ai giorni di detenzione e alla quota di possesso, in caso di cripto-attività cointestate.

Dall’imposta si deduce, fino a concorrenza del suo ammontare, un credito d’imposta pari all’importo dell’eventuale imposta patrimoniale relativa alle medesime cripto-attività versata a titolo definitivo nello Stato estero.

L’imposta è dovuta nella misura massima di 14.000 euro.

Impatto sul Modello Redditi SC

Per tener conto della disciplina sulle cripto-attività di cui si è detto sopra, occorre compilare la Sezione XXVI del Quadro RQ, composta da tre righi (RQ107, RQ108 e RQ109).

Nei righi RQ107 e RQ108 vanno indicati:

in colonna 1, il valore della cripto-attività determinato al termine dell’esercizio o al termine del periodo di detenzione;

- in colonna 2, il numero di giorni di detenzione;

- in colonna 3, la quota di possesso;

- in colonna 4, l’imposta calcolata;

- in colonna 5, l’eventuale credito di imposta pari all’imposta patrimoniale pagata a titolo definitivo nello Stato estero, per un importo non superiore all’imposta calcolata di cui alla colonna 4;

- in colonna 6, l’imposta dovuta pari all’importo di colonna 4 meno colonna 5.

Nel caso in cui i precedenti righi non siano sufficienti, devono essere utilizzati altri quadri, avendo cura di numerare distintamente ciascuno di essi e riportando la numerazione progressiva nella casella Mod. N. posta in alto a destra.

Il rigo RQ109 deve essere compilato, solo sul Mod. n. 1, per determinare l’imposta dovuta ed eventualmente da versare. In particolare, va indicato:

- in colonna 1, il totale dell’imposta dovuta che risulta sommando gli importi determinati nella colonna 6 dei righi RQ107 e RQ108 di tutti i moduli compilati. Il totale da riportare nella colonna non può essere superiore a 14.000 euro;

- in colonna 2, l’eventuale credito dell’imposta sostitutiva che risulta dalla dichiarazione relativa all’anno precedente;

- in colonna 4, l’ammontare degli acconti versati con il modello F24.

Per determinare l’imposta a debito o a credito effettuare la seguente operazione:

col.1 – col. 2 + col. 3 – col. 4

Se il risultato di tale operazione è positivo (quindi c’è un debito) l’importo ottenuto va riportato nella colonna 5 e nel rigo RX36, colonna 1.

Se il risultato di tale operazione è negativo (quindi si è in presenza di un credito) l’importo ottenuto va riportato nella colonna 6 e nel rigo RX36, colonna 2.

3. Rivalutazione terreni e fabbricati

È possibile rideterminare i valori di acquisto delle partecipazioni negoziate e non negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione e dei terreni edificabili e con destinazione agricola, posseduti alla data del 1° gennaio 2024 versando un’imposta sostitutiva con aliquota al 16%.

Tale possibilità, introdotta dalla legge finanziaria per il 2002 (artt. 5 e 7, della legge 28 dicembre 2001, n. 448), è stata sistematicamente riproposta nel tempo.

Come anticipato, la rivalutazione prevede il versamento di una imposta sostitutiva con aliquota del 16% per tutti i tipi di beni rivalutabili (terreni e partecipazioni).

Versamenti

Tale imposta va versata entro il 30 giugno 2024 in un’unica soluzione oppure in tre rate annuali di pari importo con scadenza:

- 30 giugno 2024;

- 30 giugno 2025;

- 30 giugno 2026.

Sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3% annuo da versare contestualmente a ciascuna rata.

Per eseguire la rivalutazione occorre redigere, entro il 30 giugno 2024, un’apposita perizia giurata che stabilisca il valore dei beni.

Riguardo, invece, alla norma che ha previsto la rivalutazione dei terreni e partecipazioni possedute al 1° gennaio 2023, sempre versando una imposta sostitutiva del 16%, il termine di versamento è fissato al 15 novembre 2023 in un’unica soluzione oppure in tre rate annuali di pari importo con scadenza:

- 15 novembre 2023;

- 15 novembre 2024;

- 15 novembre 2025.

Impatto sul Modello Redditi SC

Al fine di consentire al contribuente l’applicazione delle agevolazioni di cui si discute sono stati aggiornati i quadri RM e RQ.

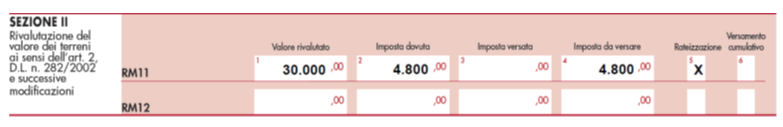

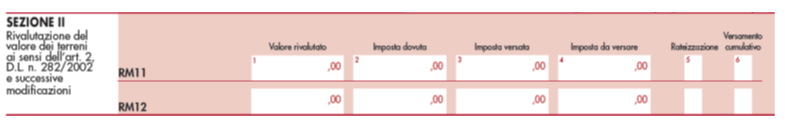

In particolare, si fa riferimento alla Sezione II del Quadro RM per la rivalutazione dei terreni.

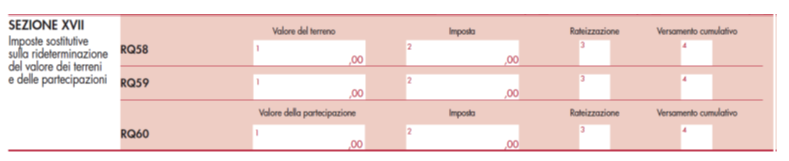

e alla Sezione XVII del Quadro RQ per le imposte sostitutive sulla rideterminazione del valore dei terreni e delle partecipazioni.

Esempio di rivalutazione di terreno posseduto al 1° gennaio 2024

Si ipotizzi il seguente caso, relativo alla rivalutazione di un terreno posseduto alla data del 1° gennaio 2024:

– valore rideterminato del terreno: euro 30.000,00;

– imposta sostitutiva complessiva: euro 30.000,00 x 16% = euro 4.800,00.

Se il contribuente decide di versare in tre rate, si avrà:

|

Data versamento |

Imposta | Interessi | Importo interessi |

Totale rata |

|---|---|---|---|---|

|

30/06/2024 |

1.600,00 | 0% | 0 |

1.100,00 |

|

30/06/2025 |

1.600,00 | 3% | 48,00 | 1.648,00 |

|

30/06/206 |

1.600,00 | 6% | 96,00 |

1.696,00 |

Il Quadro RM va compilato nel seguente modo: